投資を始めると、特定口座の存在が気になる私たち。特に特定口座 源泉徴収ありの仕組みや税金の支払いタイミングについては、多くの疑問が浮かびます。税金をいつ払うのか、どのように管理するのかを理解することは、資産運用において非常に重要です。

特定口座の概要

特定口座は、投資家が資産運用を行うために開設する口座の一種です。特に便利な点は、税金の計算や納付が簡素化されることです。具体的には、証券会社が税金を源泉徴収し、投資家が手間を省けます。この仕組みにより、私たちは取引を行った後の煩わしい税申告を気にせずに済みます。

特定口座には「源泉徴収あり」と「源泉徴収なし」の2種類があります。源泉徴収ありの場合、証券会社が利益から一定の税金を直接差し引きます。そのため、私たちは実際の受け取り金額が税引後のものであり、この点が大きなメリットです。逆に、源泉徴収なしの場合、税務署に自分で確定申告を行う必要があります。

特定口座は主に以下のような特徴があります:

- 管理が簡単: 取引記録が自動的に整理されるため、税の管理が容易です。

- 税務の負担軽減: 利益が発生した時点で、自動的に税金が計算・納付される仕組みです。

- 資産の透明性: 口座内の取引が明確に記録され、投資状況を常に把握できます。

源泉徴収ありの仕組み

源泉徴収ありの特定口座では、税金の計算と納付が簡単に行える仕組みが存在する。具体的には、利益が出た場合、証券会社が自動的に税金を差し引くため、私たちは税引後の金額を受け取ることができる。この仕組みにより、税務の管理が軽減され、安心して投資に集中できる。

税金の計算方法

税金の計算方法は、基本的に所得税率に基づいて行われる。以下のポイントを考慮する必要がある。

- 利益が発生する場合、その利益に対して約15%の所得税と約5%の住民税が課される。

- 証券会社が利益からこれらの税金を差し引くため、私たちは税金を先に支払った状態で利益を受け取る。

- 実際の支払い額は、実現した利益に関連する税率により変動する。

この計算方法により、私たちは税金の管理に追われることなく、シンプルに投資を楽しむことができる。

源泉徴収の利点

源泉徴収ありの特定口座には、様々な利点が存在する。以下にその主な利点を挙げる。

- 確定申告が不要な場合が多い。特定口座で得た利益は、すでに税金が引かれているため、手間が省ける。

- 投資の透明性が高まる。税金が自動的に計算・納付されるため、収支が明確に把握できる。

- 常に最新の税制に対応できる。証券会社が税率変更に応じて調整を行うため、私たち自身での確認や管理が不要。

税金の支払い時期

特定口座の源泉徴収ありでは、税金の支払いがスムーズに行える仕組みがあります。投資によって得た利益から、自動的に税金が差し引かれるため、投資家は負担を感じずに済みます。

確定申告との関連

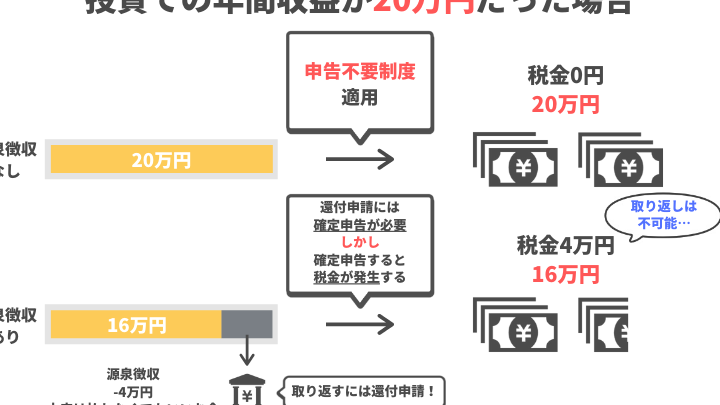

源泉徴収ありの場合、確定申告は原則として不要です。ただし、一定の条件を満たす場合には、確定申告が必要となることがあります。例えば、他の所得がある場合や、特定の損失を繰り越したい場合には、申告を行うことで税金の還付や軽減が受けられます。このように、私たちは自分の状況を考慮しながら判断する必要があります。

支払いの流れ

源泉徴収ありの特定口座では、以下の流れで税金の支払いが行われます。

- 取引実行: 株式や投資信託の売却時に、利益が確定します。

- 税金の差引: 利益から約15%の所得税と約5%の住民税が自動的に差し引かれます。

- 受け取り後の金額: 投資家は税引後の金額を受け取ります。

実際の手続き

特定口座の源泉徴収ありの税金支払い手続きは明確で簡単です。投資家は必要な書類を用意し、適切な申告方法を理解する必要があります。

必要な書類

源泉徴収ありの特定口座を利用する際に必要な書類は以下のとおりです。

- 口座開設申込み書: 証券会社に口座を開設する際に提出する書類。

- 本人確認書類: 例えば、運転免許証やマイナンバーカードなど。

- 源泉徴収を選択するための同意書: これは口座を開設する際に提出します。

これらの書類を整えれば、円滑に手続きを進めることができます。

申告方法

特定口座の源泉徴収ありの場合、通常、確定申告は不要です。しかし、以下の状況では申告が必要です。

- 他の所得がある場合: たとえば、副収入があるとき。

- 特定の損失を繰り越したい場合: 損失がある場合、確定申告で繰り越しが可能です。

注意点とアドバイス

税金の管理や支払いに関して、いくつかの重要な注意点があります。まず、源泉徴収ありの特定口座では、税金の自動控除が行われます。そのため、投資家は所得税と住民税の計算を心配しなくて済みます。しかし、他の所得がある場合や特定の損失がある場合、確定申告が必要です。この場合、申告を行うことで税金の負担を軽減する受けられる可能性があります。

次に、書類の整備は非常に重要です。口座開設の際には、本人確認書類や源泉徴収選択の同意書が必要です。これらの書類を整えておかないと、手続きが遅れる可能性があります。何が必要かを事前に確認しておくと、手続きがスムーズに進みます。

また、税引後の金額を受け取る際の確認も必要です。取引実行時に利益が確定した際、証券会社から送付される取引報告書で税金の控除額を確認しましょう。これにより、納税額の把握ができ、必要に応じて対応策を講じることができます。

最後に、税制や規制の変化についても注意が必要です。特定口座に関する法律や税制は変わる可能性があるため、常に最新の情報を追うことが大切です。公式な情報をチェックし続け、知らなかったことがないようにしましょう。

Conclusion

特定口座の源泉徴収ありは、私たち投資家にとって非常に便利な選択肢です。税金の自動控除により、手間をかけずに投資を楽しむことができます。また、確定申告が不要な場合が多く、安心して資産運用に集中できる環境が整っています。

ただし、他の所得や特定の損失がある場合には確定申告が必要になることを忘れずに。口座開設時に必要な書類を整えることや、税制の変化に注意を払いながら投資を行うことが重要です。これらを理解することで、よりスムーズな投資ライフを実現できるでしょう。